リフォーム会社紹介

(匿名で申込む)

マイページにログイン

(会員・商談ページへ)

会員ページでは、お申込みいただいた内容に対応できるリフォーム会社を紹介しています。各社の会社情報、評価・クチコミの閲覧や、メッセージのやりとり(商談)ができます。

減税分で工事費用が浮く!「バリアフリーリフォーム減税」の仕組み

- 最終更新日:2023-04-27

特定のバリアフリー改修を行った場合に受けられる「バリアフリーリフォーム減税」。場合によっては数十万円単位の工事費用が浮くことになるため、ぜひとも利用したいところです。まずは適用にあたっての条件をしっかりチェックしましょう。

目次

リフォームに関する「税金の優遇制度」。どんなものがあるの?

住宅リフォームを行った場合、特定の条件を満たしていれば様々な「税の優遇措置」を受けることができます。その種類は大きく分けて次の3つ。

- (1)「所得税の控除」

- (2)「固定資産税の減税措置」

- (3)「贈与税の非課税措置」

(1)と(2)はバリアフリーや省エネなど一定の要件を満たすリフォーム工事を行った場合に適用され、(3)はリフォームを行うための資金を父母等から贈与された場合に適用されます。

これらの優遇制度を使えば、結果的にリフォーム費用を大きく軽減することが可能です。ぜひ、ポイントをおさえ上手に活用していきましょう。

バリアフリーリフォーム減税とは?

前述の通り、一定の要件を満たすリフォーム工事を行った場合には「所得税の控除」という形で優遇を受けられるわけですが、今回はそのうちのひとつ「バリアフリーリフォーム減税」についてご紹介します。

バリアフリーリフォーム減税とは文字通り、一定のバリアフリー改修工事を行った際に受けられる減税制度のこと。所定の工事を行った年度の確定申告で必要な手続きを踏むことで、その年に納めた所得税から一定額が減税(控除)され、「還付金」という形で受け取ることができます。

いくら減税される?

さて、そこで気になるのは「実際いくら控除されるか?」という点です。「控除額」「控除期間」などの条件をチェックしましょう。

●投資型減税

ローンの利用有無にかかわらず利用できる制度です。

(令和4年度より「ローン型減税」は投資型減税に統合されました)

- [控除率] 国が定めているバリアフリー改修の標準的な工事費用相当額の10%(控除対象限度額を超える分は5%)

- [控除期間] 改修後、居住を開始した1年間分のみ

- [控除対象限度額] 200万円+200万円(限度額超過分)

- [最大控除額] 60万円

交付される補助金がある場合は、上記の工事費用から交付金額を引いた額が控除対象となります。

減税対象となる工事内容と適用要件をチェック!

次に、対象となる工事と適用要件をチェックしましょう。

【対象となる工事】下記のいずれかひとつに該当する工事であること

- 1. 通路の拡幅

- 2. 階段の勾配の緩和

- 3. 浴室の改良

- 4. トイレの改良

- 5. 手すりの取り付け

- 6. 段差の解消

- 7. 出入口の戸の改良

- 8. 滑りにくい床材料量への取り換え

- ・バリアフリー改修の標準的な工事費用相当額から補助金等を控除した額が50万円超であること

- ・居住部分の工事費が改修工事全体の費用の1/2以上であること(店舗併用住宅の場合)

【居住者の要件】次のいずれかに該当する方

- 1.50歳以上の方

- 2.要介護または要支援の認定を受けている方

- 3.障がい者の方

- 4.65歳以上の親族または2.もしくは3.に該当する親族いずれかと同居している方

【その他の適用要件】

- ・床面積の1/2以上が居住用であること(店舗併用住宅の場合)

- ・改良工事が完了した日から6カ月以内に居住していること

- ・改修工事後の家屋の床面積が50㎡以上であり、その2分の1以上が自信の居住用に利用されていること

【対象期間】

・令和5年12月31日までに居住開始

確定申告に必要な書類と手続き方法は?

減税の適用を受け還付金をもらうためには、期間内に確定申告を行う必要があります。

各減税で必要となる書類など、確定申告についての概要は以下のページで解説しています。

▼【2023年版】はじめてでも大丈夫!リフォーム・リノベーションの確定申告を詳しく解説

https://www.homepro.jp/policy/policy-basic/2200sy

バリアフリーリフォームで固定資産税も減額に

バリアフリーリフォームを行った場合、確定申告とは別に所定の市区町村に申告(工事完了後3カ月以内)することで、工事完了翌年分の「固定資産税」も減額できます。減額幅は家屋面積100㎡相当までに対して3分の1。たとえば建物の固定資産税が3万円だった場合、1万円に減額されます。前述の所得税控除と併せ、こちらもぜひ利用したいところです。

ちなみに、対象となる工事は所得税控除と同様ですが、家屋の要件などがやや異なります。

【対象となる工事】下記のいずれかひとつに該当する工事であること

- 1.通路の拡幅

- 2.階段の勾配の緩和

- 3.浴室の改良

- 4.トイレの改良

- 5.手すりの取り付け

- 6.段差の解消

- 7.出入口の戸の改良

- 8.滑りにくい床材量への取り換え

- ・対象となるバリアフリー改修工事費用から補助金等を控除した額が50万円超であること

【居住者の要件】次のいずれかに該当する方が居住していること

- 1.65歳の方

- 2.要介護または要支援の認定を受けている方

- 3.障がい者の方

【その他の適用要件】

- ・床面積の1/2以上が居住用であること(併用住宅の場合)

- ・改修工事後の床面積が50㎡以上280㎡以下であること

- ・新築された日から10年以上を経過した住宅であること(賃貸住宅を除く)

【対象期間】

・令和6年3月31日までに改修工事が完了

もし、上記に該当するリフォームの構想があるなら早めに計画を立て、おトクな減税制度をきっちり活用したいところです。

このページのポイント

- バリアフリーリフォーム減税とは?

- 一定のバリアフリー改修工事を行った際に受けられる減税制度のこと。所定の工事を行った年度の確定申告で必要な手続きを踏むことで、その年に納めた所得税から一定額が減税(控除)され、「還付金」という形で受け取ることができます。

(詳しくはこちら)

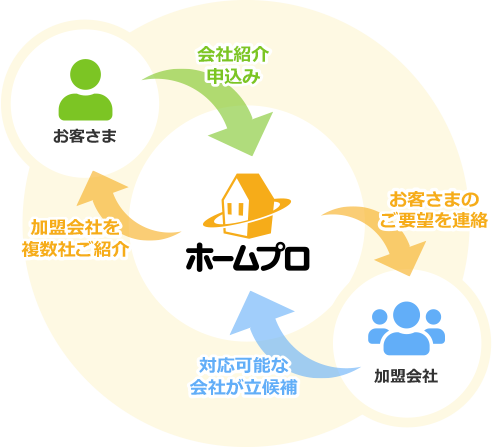

リフォーム会社紹介の流れ

信頼できて予算に合って評判がいい…、そんなリフォーム会社を自分で探すのは大変です。

ホームプロでは加盟会社を中立の立場でご紹介しています。

ホームプロの実績

2001年のサービス開始以来、多くのお客さまにご利用いただいています。

利用者数

※2023年4月~2024年3月

昨年度のご成約

今なら、お申込みいただいた方だけに

リフォーム会社選びの成功ノウハウ集を限定公開中!

リフォーム会社選びにはコツがある!「成功リフォーム 7つの法則」

ホームプロでは、これからリフォームされる方に“失敗しないリフォーム会社選び”をしていただけるように、「成功リフォーム 7つの法則」をまとめました。ホームプロ独自のノウハウ集として、多くの会員の皆さまにご活用いただいております。

リフォーム関連の優遇税制

よく読まれている記事

箇所別ノウハウ一覧

テーマ別ノウハウ一覧

-

ライフスタイル別のリフォーム

-

こだわりのリフォーム

-

ご予算にあわせたリフォーム

-

リフォームの知恵

-

住まいの機能・性能向上

-

リフォームなんでも事典

ご要望に対応できるリフォーム会社をご紹介。

複数社のプランを、比べて選べる!

リフォームには定価がありません。適正価格を知るには複数社の見積もりを比べるのがポイント。

予算や条件にぴったりの会社をご紹介します。

先頭へ