リフォーム会社紹介

(匿名で申込む)

マイページにログイン

(会員・商談ページへ)

会員ページでは、お申込みいただいた内容に対応できるリフォーム会社を紹介しています。各社の会社情報、評価・クチコミの閲覧や、メッセージのやりとり(商談)ができます。

【2023年版】リフォーム減税(控除)でいくら得する?-減税制度の概要・確定申告等の手続き方法のまとめ

- 最終更新日:2023-11-09

リフォーム減税は、耐震やバリアフリーなど一定の要件を満たすリフォームを行う際に税金の控除や減額を受けられる優遇税制のことで、場合により数十~数百万円単位の負担を軽減することが可能です。対象要件や手続きなど、事前にポイントを押さえて賢く利用しましょう。

目次

- ・リフォーム減税制度とは?

- ・住宅ストックの活用を背景にリフォームの優遇制度が拡充

- ・所得税の減税(控除)は「住宅ローン減税(控除)」と「投資型減税」

- ・固定資産税も減額の対象に

- ・その他の減税制度

- ・どんなリフォーム工事が対象?減税(控除)でいくらおトクになる?

- ・耐震リフォームの減税額

- ・バリアフリーリフォームの減税額

- ・省エネリフォームの減税額

- ・三世代同居対応リフォームの減税額

- ・長期優良住宅化リフォームの減税額

- ・リフォーム減税(控除)制度をする時の確定申告の流れ・必要な書類は?

- ・所得税減税(控除)の確定申告手続き

- ・固定資産税減額の申告手続き

- ・贈与税非課税措置の申告手続き

- ・リフォーム減税(控除)の優遇制度を賢く活用して、快適で安全な住まいに!

リフォーム減税制度とは?

リフォーム減税とは、リフォームを行った際に受けられる税金の控除や減額などの優遇制度のことです。このページでは、リフォームにおける減税の全体像を把握いただくために、基本的な制度概要から減税額、申告手続きに至るまでを網羅的にご紹介します。

住宅ストックの活用を背景にリフォームの優遇制度が拡充

新築神話が根付く日本では、住宅を建て、経年劣化したら壊し、新しく建て替えるというフローが長きにわたり繰り返されてきました。

しかし、少子高齢化、社会構造の変化、環境問題などを背景に国の住宅政策も従来の新築推進型からストック重視へとシフトチェンジしています。2000年代以降は良質な住宅ストックの活用を目的とした法整備が進み、その結果リフォームに対する支援策も以前より手厚くなりました。

では、具体的にどんな制度があるのでしょうか?

リフォームの優遇制度には、補助金・助成金のほか、減税の制度があります。

優遇税制で代表的なのは、「所得税の減税(控除)」と「固定資産税の減額」です。

所得税の減税(控除)は「住宅ローン減税(控除)」と「投資型減税」

所得税の減税(控除)制度には、「住宅ローン減税(控除)」と「投資型減税」があり、いずれも初年度は確定申告が必要です。

●住宅ローン減税(控除)

<対象となるのは>

返済期間が10年以上の住宅ローン・リフォームローンを利用した場合

<控除額・控除期間>

年末時点のローン残高×0.7%(上限14万円)×10年間

●投資型減税

<対象となるのは>

現金、もしくは住宅ローン控除の対象とならないローン(返済期間が5年以内など)を利用した場合

※令和4年度より、ローン型減税は投資型減税に統合されました

<控除額・控除期間>

標準的な工事費用相当額※の10%×1年間

※実際にかかった工事費ではなく、国土交通省が部位ごとに定めた標準的工事費が適用となる

※控除対象限度額を超える分は5%

固定資産税も減額の対象に

リフォームの内容によっては、固定資産税も減額の対象となる場合があります。

2024年3月末までに工事が完了した住宅が対象で、完工後3ケ月以内に市区町村への申告が必要です。

所得税の減税(控除)とは若干要件が異なりますので、事前に確認しておきましょう。

その他の減税制度

その他の減税制度としては、「贈与税の非課税措置」が挙げられます。

贈与を受けた額が年間110万円を超える場合、通常贈与税が課せられますが、両親や祖父母など直系尊属からの「住宅取得等資金」であれば一定額まで免除となる特例があり、リフォームもその対象です。

贈与された年の翌年に確定申告をすることで、非課税の措置が適用となります。

▼詳しくはこちら

「贈与税の非課税措置」について、リフォームの場合のポイントを紹介

どんなリフォーム工事が対象?減税(控除)でいくらおトクになる?

減税の対象となるリフォームは、「耐震」「バリアフリー」「省エネ」「三世代同居対応」「長期優良住宅化」の5つですが、減税額はリフォームの内容や使う制度により変わってきます。

耐震リフォームの減税額

●所得税の控除(投資型減税)

・控除対象限度額:250万円

・控除率:10%(控除対象限度額を超える分は5%)

・控除期間:1年

・最大控除額:62.5万円

リフォームした年の所得税から最大62.5万円の還付を受けることができます。ただし、当然ながら払っている所得税以上は控除されません。

●固定資産税の減額

・軽減幅:固定資産評価額の1/2

・控除期間:1年

▼対象要件等の詳細は、以下のページをご参照ください。

減税分で工事費用が浮く! 「耐震リフォーム減税」の仕組み

バリアフリーリフォームの減税額

●所得税の控除(投資型減税)

・控除対象限度額:200万円

・控除率:10%(控除対象限度額を超える分は5%)

・控除期間:1年

・最大控除額:60万円

●固定資産税の減額

・軽減幅:固定資産評価額の1/3

・控除期間:1年

▼対象要件等の詳細は、以下のページをご参照ください。

減税分で工事費用が浮く!「バリアフリーリフォーム減税」の仕組み

省エネリフォームの減税額

●所得税の控除(投資型減税)

・控除対象限度額:250万円(※350万円)

・控除率:10%(控除対象限度額を超える分は5%)

・控除期間:1年

・最大控除額:62.5万円(※67.5万円)

※太陽光発電搭載の場合

●固定資産税の減額

・軽減幅:固定資産評価額の1/3

・控除期間:1年

▼対象要件等の詳細は、以下のページをご参照ください。

減税分で工事費用が浮く! 「省エネリフォーム減税」の仕組み

三世代同居対応リフォームの減税額

●所得税の控除(投資型減税)

・控除対象限度額:250万円

・控除率:10%(控除対象限度額を超える分は5%)

・控除期間:1年

・最大控除額:62.5万円

なお、三世代同居対応リフォームに対する固定資産税の減額はありません。

▼対象要件等の詳細は、以下のページをご参照ください。

同居対応改修に関する特例措置(国土交通省)

長期優良住宅化リフォームの減税額

●所得税の控除(投資型減税)

・控除対象限度額:250万円(※500万円)

・控除率:10%(控除対象限度額を超える分は5%)

・控除期間:1年

・最大控除額:62.5万円(※75万円)

※耐震+省エネ+耐久性向上

●固定資産税の減額

・軽減幅:固定資産評価額の2/3

・控除期間:1年

▼対象要件等の詳細は、以下のページをご参照ください。

長期優良住宅化リフォームに関する特例措置(国土交通省)

リフォーム減税(控除)制度をする時の確定申告の流れ・必要な書類は?

実際に減税の適用を受けるには、減税ごとに申告手続きが必要です。

スムーズに進められるよう、事前に必要書類や手順を確認しておきましょう。

所得税減税(控除)の確定申告手続き

リフォームの翌年に確定申告が必要です。

確定申告の流れやリフォームごとの必要書類は以下をご参照ください。

【2023年版】はじめてでも大丈夫!リフォーム・リノベーションの確定申告を詳しく解説

固定資産税減額の申告手続き

工事完了後3か月以内に市区町村への申告が必要です。

リフォームごとに必要な書類を以下にまとめました。

自治体により書類の名称や種類が異なることもあるため、詳しくは申告先の市区町村へお問い合わせください。

●耐震リフォーム

・固定資産税減額申告書(申告する市区町村にて取得)

・耐震リフォームの費用(金額)が確認できる書類

・耐震リフォームが行われたことを確認できる書類(リフォーム会社が用意)

<以下3つのうちいずれか>

・リフォーム後に交付された住宅性能評価書※の写し(交付のある場合)

※耐震等級に係る評価が等級1、2又は3であるもの

・増改築等工事証明書(地方公共団体以外が証明する場合)

・住宅耐震改修証明書(地方公共団体の長が証明する場合)

●バリアフリーリフォーム

・固定資産税減額申告書(申告する市区町村にて取得)

・介護保険の被保険者証の写し等

・バリアフリーリフォームの費用(金額)が確認できる書類

・補助金等、居宅介護住宅改修費等の額が明らかな書類(交付を受ける場合)

・バリアフリーリフォームが行われたことを確認できる書類 (リフォーム会社が用意)

●省エネリフォーム

・固定資産税減額申告書(申告する市区町村にて取得)

・補助金などの額が明らかな書類(交付を受ける場合)

・省エネリフォームが行われたことを確認できる書類(リフォーム会社が用意)

・増改築等工事証明書

●長期優良住宅化リフォーム

・固定資産税減額申告書(申告する市区町村にて取得)

・長期優良住宅の認定通知書の写し

・補助金などの額が明らかな書類(交付を受ける場合)

・長期優良住宅化リフォームが行われたことを確認できる書類(リフォーム会社が用意)

・増改築等工事証明書

▼増改築等工事証明書についての詳細はこちら

増改築等工事証明書とは?発行するメリットを解説

贈与税非課税措置の申告手続き

適用を受けるには、贈与を受けた翌年に確定申告が必要です。

必要書類等の詳細は以下よりご確認いただけます。

「贈与税の非課税措置」について、リフォームの場合のポイントを紹介

リフォーム減税(控除)の優遇制度を賢く活用して、快適で安全な住まいに!

近年、住宅設備などの性能は大きく向上しており、長年住み慣れた家もリフォームをすることで、より快適で安心できる住まいに変わります。こだわりのある家だからこそ、しっかりと維持管理して、いつまでも大切にしていきたい。

リフォームはそんな思いをかなえてくれる手段であり、優遇制度を上手に活用できれば、資金面での不安や負担を軽減することも可能です。

優遇制度は専門的な内容も多く、手続きが煩雑だったり、すべてを自力で理解するのはなかなか難しいかもしれません。

一方、知識や経験が豊富なリフォーム会社であれば、優遇制度についてのアドバイスをもらえる場合もあります。

プロの立場からしっかりとサポートしてくれる、信頼できる会社を依頼先に選ぶことができればなお心強いですね。

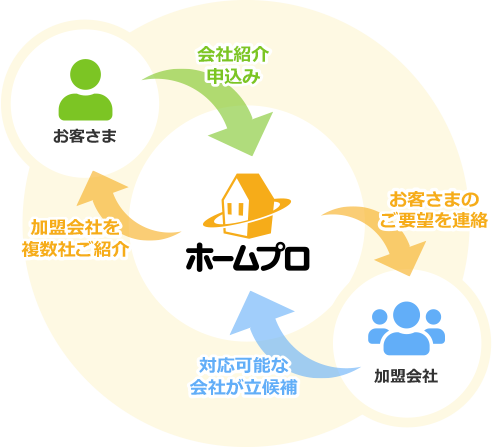

リフォーム会社紹介の流れ

信頼できて予算に合って評判がいい…、そんなリフォーム会社を自分で探すのは大変です。

ホームプロでは加盟会社を中立の立場でご紹介しています。

ホームプロの実績

2001年のサービス開始以来、多くのお客さまにご利用いただいています。

利用者数

※2023年4月~2024年3月

昨年度のご成約

今なら、お申込みいただいた方だけに

リフォーム会社選びの成功ノウハウ集を限定公開中!

リフォーム会社選びにはコツがある!「成功リフォーム 7つの法則」

ホームプロでは、これからリフォームされる方に“失敗しないリフォーム会社選び”をしていただけるように、「成功リフォーム 7つの法則」をまとめました。ホームプロ独自のノウハウ集として、多くの会員の皆さまにご活用いただいております。

リフォーム関連の優遇税制

よく読まれている記事

箇所別ノウハウ一覧

テーマ別ノウハウ一覧

-

ライフスタイル別のリフォーム

-

こだわりのリフォーム

-

ご予算にあわせたリフォーム

-

リフォームの知恵

-

住まいの機能・性能向上

-

リフォームなんでも事典

ご要望に対応できるリフォーム会社をご紹介。

複数社のプランを、比べて選べる!

リフォームには定価がありません。適正価格を知るには複数社の見積もりを比べるのがポイント。

予算や条件にぴったりの会社をご紹介します。

先頭へ