リフォーム会社紹介

(匿名で申込む)

マイページにログイン

(会員・商談ページへ)

会員ページでは、お申込みいただいた内容に対応できるリフォーム会社を紹介しています。各社の会社情報、評価・クチコミの閲覧や、メッセージのやりとり(商談)ができます。

【2023年版】はじめてでも大丈夫!リフォーム・リノベーションの確定申告を詳しく解説

- 最終更新日:2023-04-12

工事内容や金額など一定の要件を満たし減税対象となるリフォーム・リノベーションを行った場合、書類を揃えて確定申告をすることで、所得税額から一定額が控除となります。 確定申告は会社員の方にはあまり馴染みがないかもしれませんが、適用となる制度によっては数十万円~数百万円もの減税につながるケースもあります。 この記事では「確定申告って?」「いままでしたことないし、難しそう・・」といった方々へ向けて、確定申告のキホンと各減税制度で必要となる書類等について解説します。

目次

確定申告のキホンをおさらい

リフォーム・リノベーションの確定申告について触れる前に、まずは「確定申告」そのものについての基本を押さえておきましょう。

そもそも確定申告って?

1年間(1月1日から12月31日まで)に生じた所得に対しての所得税額を「申告納税」する、または納め過ぎた所得税を「還付申告」する税務上の手続きのことです。

納めるべき所得税は、収入だけではなく保険の加入状況や家族構成によっても異なります。

個々人の適切な納税額を計算・納税するために行われるのが確定申告です。

年末調整との違いは?

会社員の場合、所得税は通常毎月の給与やボーナスから天引きされています。

会社が国への納税を代行しているわけですが、これを「源泉徴収」と呼んでいます。

源泉徴収はおおまかな計算に基づくもので、保険や家族構成などの個人的事情が考慮されていません。そこで、年間の所得が確定する年末にあらためて計算し、納税額の過不足を調整する手続きが年末調整です。

会社員の場合、年末調整が済んでいれば確定申告は不要ですが、なかには手続きが必要な控除もあります。

確定申告が必要なおもな控除

確定申告が必要な所得税の控除にはおもに以下のようなものがあり、大きくは「所得控除」と「税額控除」に分けられます。

・所得控除: 医療費控除、雑損控除、寄付金控除

・税額控除: 投資型減税(住宅特定改修特別税額控除)、住宅ローン控除※(住宅借入金等特別控除)、配当控除、寄附金特別控除、外国税額控除

※初年度のみの申告。会社員であれば、2年目以降は年末調整にて対応可。

「所得控除」と「税額控除」

●所得控除

税額を計算する前の所得に対し適用となる控除。

所得税額は所得からこの「所得控除」を引いた額(課税所得金額)に税率をかけて計算します。

税率は所得の金額に応じて変わってきます。

●税額控除

計算後の所得税額に対し適用となる控除。

所得税額を上限にそのまま差し引くことができます。

税額控除が所得税額から直接控除になる(控除の分だけ減額される)のに対し、所得控除の場合は金額すべてが税額から差し引かれるわけではありません。

リフォーム・リノベーションにおける所得税の控除(減税)

リフォーム・リノベーションに関する優遇制度は補助金・助成金や各種減税などさまざまありますが、おもだったものに「所得税の控除(減税)」があります。

工事の内容や金額など一定の要件を満たすリフォームを行った際、確定申告をすることで所得税額から一定額が控除(減額)されるものです。

令和4年度税制改正により、ローン型減税は投資型減税に統合されました。

| 種類 | 要件 | 控除率 | 期間 | 最大控除額 |

| 投資型減税 | ローンの利用有無にかかわらず利用可 | 最大控除額を上限に工事費用の10% | 1年間 | ・60万円(バリアフリー) ・62.5万円(耐震/省エネ/同居) ・67.5万円(省エネ+太陽光発電) ・62.5万円(長期優良:耐震/省エネ+耐久性向上) ・75万円(耐震+省エネ+耐久性向上) |

| 住宅ローン減税 | リフォームに際し10年以上の住宅ローン(リフォームローン)を利用した場合 | 年末のローン残高×0.7% | 10年間 | 140万円(14万円×10年間) |

これらの減税はいずれも「税額控除」です。

税額から直接差し引くことができるため、その分負担軽減への効果も大きくなります。

住宅ローン減税の増税にともなう特例については、以下で解説しています。

【2023年版】リフォーム・リノベーションの住宅ローン控除(減税)と優遇制度まとめ

また、固定資産税など所得税以外の減税については、以下の関連記事よりご確認いただけます。

確定申告はいつ、どこですればいい?

●いつ

購入後または完工後、対象の住宅に住み始めた日の翌年、2月16日~3月15日が原則です。

開始日/期限日が土・日・祝日にあたる場合は翌月曜となります。

還付申告のみの場合は、1月1日(窓口への提出は、1月4日以降最初の平日)から可能です。

なお、新型コロナウィルス感染症の影響により、期限内に申告・納付等ができない場合、申請が認められれば個別延長の適用を受けることができます。

●どこで

居住地を管轄する「税務署」で手続きします。

郵送、もしくはe-taxを利用した申請も可能です。

確定申告に必要な書類は?

確定申告に必要な書類は、どの減税の対象なのかによっても変わります。

●共通

- 1. 確定申告書(税務署で取得)※

- 2. 建物の登記事項証明書【原本】(法務局で取得)

- 3. 増改築等工事証明書(建築士等に発行を依頼)

- 4. 補助金等の額を明らかにする書類(交付を受ける場合)

- 5. 贈与税の申告書など住宅取得資金等の額を明らかにする書類(贈与の特例を受けた場合)

- 6. 本人確認用書類(下記aまたはbの写し)

└a.マイナンバーカード/b.マイナンバー通知カードまたはマイナンバー記載の住民票+身元確認書類*

*運転免許証、パスポート、公的医療保険の被保険者証など

7. 源泉徴収票(給与所得者)

2019年4月以降、源泉徴収票の添付は不要となりましたが、申告書には同内容を記載する欄があります。

確定申告書の作成を税務署等へ出向いて行う場合は必要となりますので、忘れずにお持ちください。

▼増改築等工事証明書についての詳細はこちら

増改築等工事証明書とは?発行するメリットを解説

上記1~7に加え、各減税で必要となるおもな書類は以下です。

●投資型減税(住宅特定改修特別税額控除)

耐震

・住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(税務署で取得)※

・住宅耐震改修証明書(地方公共団体の長が発行)*

*「増改築等工事証明書」か、いずれか1つ

省エネ/同居対応

・住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(税務署で取得)※

バリアフリー

・住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(税務署で取得)※

・介護保険の被保険者証【写し】

(対象者[同居親族を含む]が要介護認定または要支援認定を受けている場合)

長期優良

・住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(税務署で取得)※

・長期優良住宅建築等計画の認定通知書【写し】

●住宅ローン減税(住宅借入金等特別控除)

・(特定増改築等)住宅借入金等特別控除額の計算明細書(税務署で取得)※

・住宅取得資金に係る借入金(住宅ローン)の年末残高等証明書【原本】(金融機関より送付)

・住宅の工事請負契約書【写し】

・長期優良住宅建築等計画の認定通知書【写し】(長期優良住宅の場合)

※の申告書・各種計算明細書は、国税庁のホームページからも入手できます。

国税庁:申告書・申告書付表と税額計算書等 一覧(申告所得税)

還付金はいつ、どうやって受け取るの?

確定申告の手続き後、通常は1~1.5か月程度で指定した口座に振り込まれます。

加えて、住民税からの控除がある場合、その年の6月以降の住民税が減額になります。

知識・経験が豊富なプロの力を借りよう

このページでは、確定申告の手続きにスポットを当ててお伝えしてきました。

各減税制度の要件等については、以下の関連記事からもご確認いただけます。

補助金や減税といった優遇制度は専門的な内容も多く、申請手続きが煩雑だったり、すべてを自力で理解するのはなかなか難しいかもしれません。

一方、知識や経験が豊富なリフォーム会社であれば、優遇制度についてのアドバイスをもらえる場合もあります。

プロの立場からしっかりとサポートしてくれる、信頼できる会社を依頼先に選ぶことができればなお心強いですね。

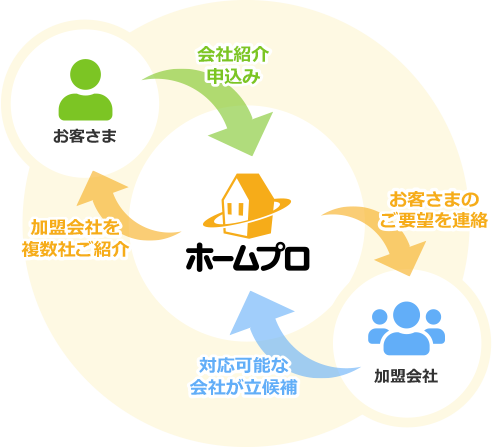

リフォーム会社紹介の流れ

信頼できて予算に合って評判がいい…、そんなリフォーム会社を自分で探すのは大変です。

ホームプロでは加盟会社を中立の立場でご紹介しています。

ホームプロの実績

2001年のサービス開始以来、多くのお客さまにご利用いただいています。

利用者数

※2023年4月~2024年3月

昨年度のご成約

今なら、お申込みいただいた方だけに

リフォーム会社選びの成功ノウハウ集を限定公開中!

リフォーム会社選びにはコツがある!「成功リフォーム 7つの法則」

ホームプロでは、これからリフォームされる方に“失敗しないリフォーム会社選び”をしていただけるように、「成功リフォーム 7つの法則」をまとめました。ホームプロ独自のノウハウ集として、多くの会員の皆さまにご活用いただいております。

リフォーム関連の優遇税制

よく読まれている記事

箇所別ノウハウ一覧

テーマ別ノウハウ一覧

-

ライフスタイル別のリフォーム

-

こだわりのリフォーム

-

ご予算にあわせたリフォーム

-

リフォームの知恵

-

住まいの機能・性能向上

-

リフォームなんでも事典

ご要望に対応できるリフォーム会社をご紹介。

複数社のプランを、比べて選べる!

リフォームには定価がありません。適正価格を知るには複数社の見積もりを比べるのがポイント。

予算や条件にぴったりの会社をご紹介します。

先頭へ